运营节奏先降后升 活跃用户规模快速反弹

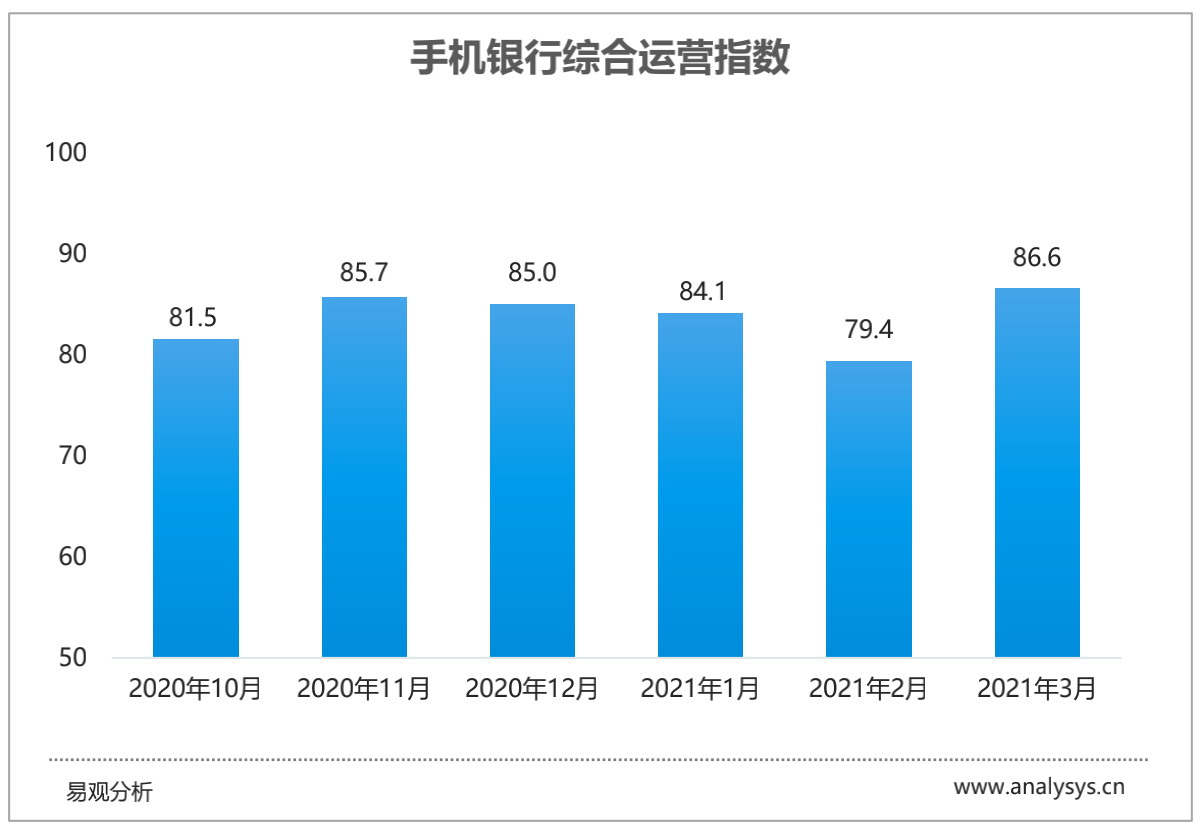

2021年第1季度,手机银行APP版本迭代更新加速,多家银行上线新版手机银行APP,手机银行用户规模明显提升,交易渗透不断加深。由中国电子银行网联合易观分析持续发布“中国手机银行综合运营报告”,显示手机银行运营指数呈现先降后升的态势。

具体来看,在产品端,同时历经“双11”、“双12”等大型促销活动购物需求释放,由消费所驱动的手机银行购物、移动支付等需求在1月也相对有所减弱,多种因素导致1月手机银行运营指数较2020年12月下降0.9个点。

2月由于春节假期,个人客户金融需求减少,手机银行服务应用行业活跃用户规模环比下降3.0%,人均启动次数及使用时长等粘性表现也有所降低,手机银行运营指数下滑走势明显。3月,手机银行版本及功能迭代加快,常态化的营销活动也更加密集,手机银行服务应用行业活跃用户规模环比大涨9.8%,手机银行运营指数快速上升,达到近半年新高。

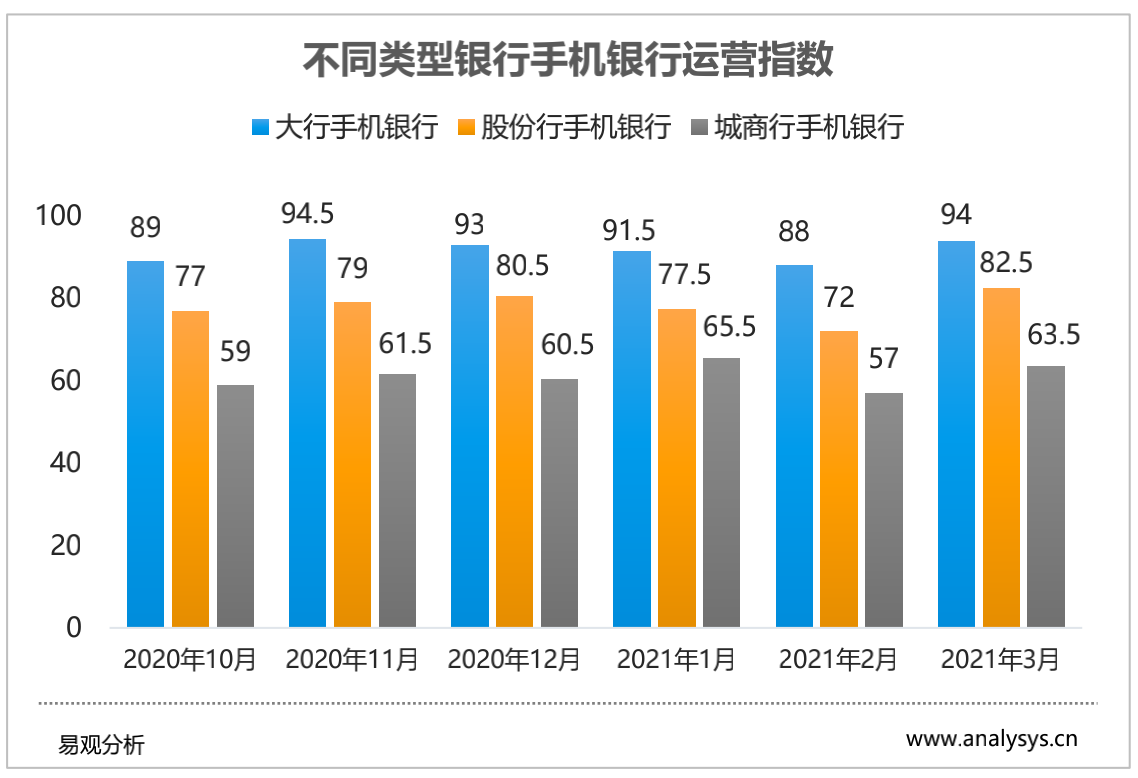

从不同类型银行手机银行运营指数来看,国有大行手机银行活跃用户规模具有绝对优势,仍不断将服务及用户下沉,挖掘县域市场流量,推进全量客户经营,提升手机银行易用性、普惠性,并通过数字化运营提升手机银行活客及粘客能力,运营指数表现最优。

股份行手机银行中,目前招商银行、平安银行、光大银行、浦发银行、中信银行、兴业银行、民生银行等七家手机银行活跃用户规模均超千万户。以招商银行App、平安口袋银行为代表的股份行手机银行在场景经营、营销活动及权益激励上起到一定的拉新、促活效果。

城商行手机银行通过生态化、智能化发展进一步向全国性银行手机银行靠拢,缩小差距。并探索差异化、区域化发展路径,提升差异化竞争力。不过,由于活跃用户规模、交易额较小,活动运营及权益激励也相对较弱,使得运营指数相对较低。

三家大行手机银行APP季度活跃用户规模均超亿户,大型银行智能服务升级、挖掘县域市场流量

2021年第1季度,工行、建行、农行三家手机银行活跃用户规模分别为1.33亿户、1.28亿户、1.24亿户,具有绝对规模优势。

随着金融科技发展,银行科技投入逐渐增强,金融科技在银行客户服务、产品创新、营销、风控等方面加速落地,手机银行迈入科技深度赋能的智能银行阶段。2021年第1季度,建行手机银行5.0上线,运用智能语音技术提供全流程语音交互服务,通过边缘计算等数字技术精准把握用户需求,打造个人专属手机银行界面,强化数字化、智能化服务能力。

大行手机银行推进服务及用户下沉,挖掘县域市场流量。工商银行上线了美好家园版手机银行,为县域客户提供幸福存款、幸福理财等惠民服务,智能贷款、小微e贷等惠商服务,以及农产品价格指数、农技课堂、扶贫专区等惠农服务。建设银行也上线了手机银行乡村专版,重点打造“裕农通”服务点查询、裕农快贷、专属乡村政务、“民工惠”账户服务、资讯服务。农业银行开展了“掌银示范村”建设,提升县域客户在掌上银行的渗透率及活跃度。

股份行活动丰富、营销激励较强,场景引流及促活效果显现,已有七家股份行手机银行APP季度活跃用户规模超千万

2021年第1季度,招商银行App、平安口袋银行活跃用户规模分别为6791.8万户、4089.1万户;光大银行、浦发银行、中信银行、兴业银行、民生银行活跃用户规模也均超千万户。

各行手机银行普遍采用分客群营销的方式,提升特定客群的活跃;同时,针对新功能/产品、节日、业务/场景等上线专门的营销活动。如招商银行App持续针对分客群(新客户/信用卡客户/代发工资客户/金葵花客户/私人银行客户)策划营销活动,并围绕日常登录、缴费、理财、资产提升、贷款、推荐等上线形式多样的营销活动,活动运营一方面意在拉新、促活;另一方面,引导客户入金,提升入金率,增加客户金融资产规模。光大银行手机银行也针对不同客群开展达标有礼活动,并持续推出“超值星期五”活动,通过场景支付抵扣券提升用户活跃。

股份行注重生活场景拓展及营销权益激励,场景经营已产生一定成效。招行、平安、光大等股份行在丰富生活场景的同时,持续通过现金红包、代金券、影票券、打车券、话费券、缴费有礼等营销权益激励用户使用,助力拉新、促活。招商银行App政务便民场景月活660万户、生活缴费场景月活421万户;平安口袋银行生活场景使用率(生活场景月活跃用户数/月总活跃用户数)为54.1%。

中小行手机银行探索智能化、生态化及差异化发展,浙江农信“丰收互联”居中小行首位

以城商行、农商行为主的中小行区域性强,与地方经济密不可分。因此,中小行手机银行在推进手机银行生态化、智能化发展趋势的同时,探索差异化、区域化发展路径。

一是紧跟手机银行发展趋势,不断推进手机银行场景化、生态化、智能化发展。

重庆农商行手机银行6.0升级智能语音、智能风控等智能服务;并且聚焦亲子场景,针对18岁以下青少年打造“成长版”金融体验,用户可通过趣味养成游戏、父母端分派任务等形式,实现青少年存钱罐、红包、零花钱、生活费、财商教育、小额支付等场景功能的体验。

二是以所属地域发展为主,将服务做精做细,为地方居民提供差异化、特色化的服务,从而打造差异化竞争优势。

2021年第1季度,浙江农信“丰收互联”活跃用户规模为930.6万户,居中小行首位;四川农信、山东农信、陕西信合、江苏银行等手机银行活跃用户规模均超500万户。

指数样本附录(排序不分先后):

大型商业银行:工商银行、建设银行、农业银行、中国银行、交通银行、邮储银行

股份制商业银行:招商银行、平安银行、浦发银行、民生银行、中信银行、光大银行、兴业银行、广发银行、华夏银行、浙商银行、渤海银行、恒丰银行

城市商业银行:北京银行、江苏银行、上海银行、徽商银行、长沙银行、蒙商银行、中原银行、哈尔滨银行、天津银行、宁波银行、河北银行、南京银行、杭州银行、汉口银行、成都银行、四川天府银行、苏州银行、兰州银行、桂林银行、贵阳银行、青岛银行、龙江银行、郑州银行、乌鲁木齐银行、泰隆银行、齐鲁银行、甘肃银行、长安银行、吉林银行、盛京银行、晋城银行、威海银行、东莞银行、昆仑银行、泸州银行、晋商银行、西安银行、张家口银行、泉州银行、江西银行、重庆银行、洛阳银行、泰安银行、唐山银行、潍坊银行、济宁银行、贵州银行、广西北部湾银行、九江银行、石嘴山银行、锦州银行、齐商银行、莱商银行、温州银行、台州银行、福建海峡银行、广东南粤银行、烟台银行、东营银行、营口银行、临商银行、绍兴银行、日照银行、承德银行、德州银行、民泰银行、平顶山银行、珠海华润银行、厦门银行、金华银行、大连银行、邢台银行、邯郸银行、辽阳银行、宁夏银行