上市银行近年来积极创新绿色金融产品,并在绿色金融领域的布局上取得了不少成果。一方面,银行推出了各种类型的绿色金融产品,包括绿色债券、绿色信贷、绿色基金、碳金融产品等,促进环保产业的发展和低碳经济的转型。另一方面,银行在绿色金融领域的布局上也不断深化,加强了绿色金融信息披露和绿色金融的风险管理等,提高绿色金融市场的透明度和可持续性。具体来看,工商银行多元化绿色金融布局, 打造绿色金融品牌“工银绿色银行+”,健全“绿色技改”产品体系。2022年,工商银行发行了100亿元人民币碳中和绿色金融债,为境内首单商业银行碳中和绿色金融债。中国银行则打造“中银绿色+”全球品牌,推出5大类35项绿色金融产品与服务。而股份制银行中,招商银行探索绿色金融产品及服务创新,并在绿色投资方面践行ESG投资理念,重视绿色金融产品布局,成立招商智慧能源混合基金和行业首批上海环交所碳中和ETF。平安银行则是不断升级绿色金融产品,落地清洁能源扩产能“股+ 债”一体化业务,创新新能源电站项目的前期融资模式,打造新能源电站资产交易平台,为大型央国企、能源集团、民营龙头上市公司在可再生能源建设中提供综合金融解决方案。光大银行也开展绿色产品创新,推出“碳易通”“节能融易贷”及林权抵押贷款等绿色金融产品。而城农商行中,重庆农商行的绿色金融综合服务体系基本建立,并完成清洁及可再生能源收益贷、绿色电力贷系统上线,拓宽企业融资渠道。渝农商行聚焦“双碳”目标,成为中西部首家“赤道银行”,构建 “1+3+22+N”的绿色金融体系架构,发展绿色信贷、绿色金融产品,全面推进绿色金融标杆银行建设。易观分析认为,多元化的绿色金融产品布局可以强化绿色金融可持续发展,而银行不仅要加强对绿色金融产品的标准化建设,制定相应的评价标准和认证机制,提高产品的可比性和可信度;更是要加强风险管理,由于绿色金融产品面临的风险较为特殊,包括环境风险、技术风险、市场风险等。银行应该在产品设计和风险管理方面加强,确保绿色金融产品的风险可控。ESG虽已推行多年,但目前银行业ESG报告信息披露的方式、维度、内容、频次等尚无统一标准。2022年ESG的关注度显著提高,其中“绿色贷款”作为可量化的重要指标之一,关注度大幅提高。

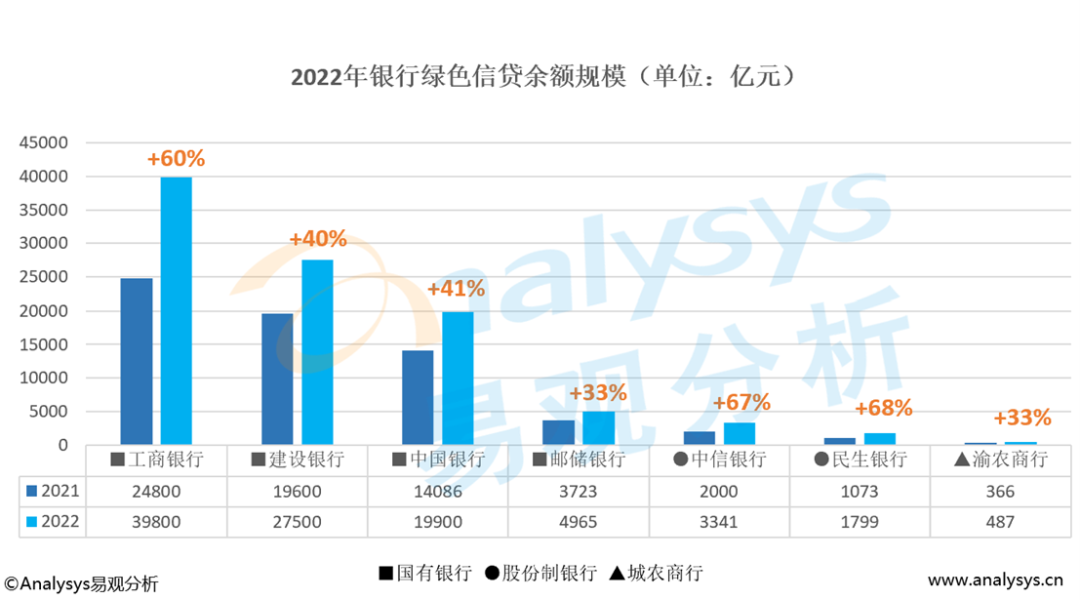

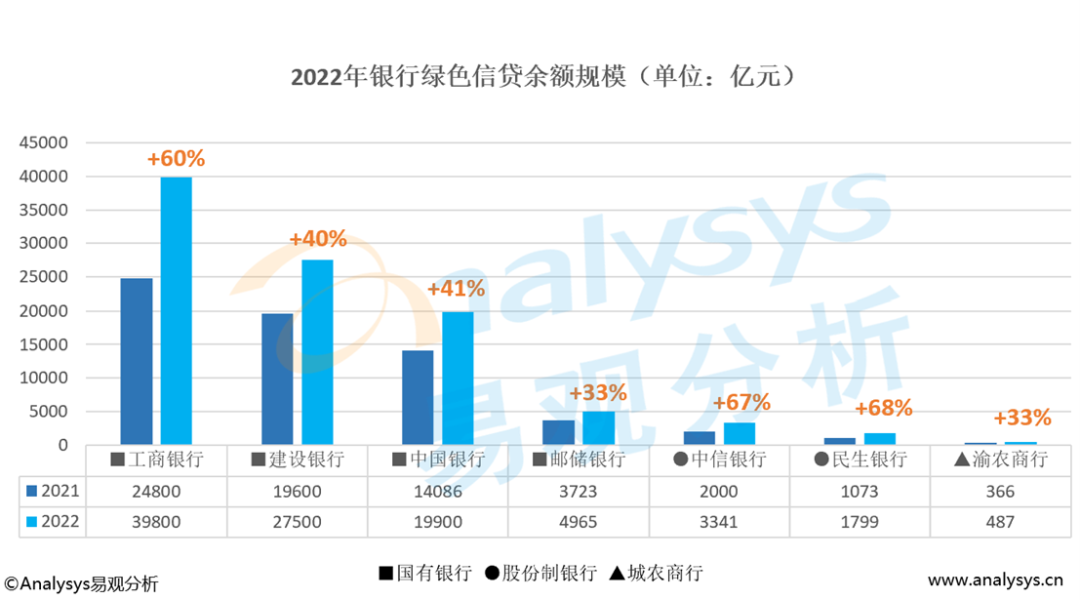

从上市银行2022年年报数据看,绿色信贷市场仍以国有大行为主,工行、建行绿色信贷体量均在2.5万亿元以上,其中,工商银行的年增速更是达到了60%。而全国性股份制银行中,中信银行、招商银行、民生银行绿色信贷规模较大,但与国有行在量级上有一定的差距。不过股份制银行的绿色信贷规模在2022年增速也都较高,中信和民生更是达到了65%以上。相比之下,城商行、农商行由于本身资产规模较小,其绿色信贷规模也普遍较小,大部分都在1000亿元以下。总体来看,2022年整体绿色信贷的规模都保持了良好的增速。 各银行绿色信贷的投入方向相似,但每个银行在绿色金融产业链条的切入点各不相同。具体来看,中国银行积极参与具有国际影响力的标杆性绿色项目,支持全球最大规模已运行海上风电场等项目,位列彭博“全球绿色贷款”和“全球可持续挂钩贷款”排行榜中资银行第一。建设银行不断优化绿色信贷白名单机制,加大对绿色企业和项目的支持力度。招商银行在绿色信贷方面,大力发展绿色信贷业务,将资金投向节能环保、清洁生产、清洁能源、生态环境、基础设施、绿色升级、绿色服务等领域。渝农商行在绿色金融方面的表现可以通过以下三个案例来体现,一个是推出“固体废物贷”和“碳排放配额抵(质)押贷款”绿色贷款产品,以支持绿色发展,拓宽绿色企业融资渠道;第二个支持莲花山风电场改建项目,制定专项信贷政策和利率优惠方案,全力支持风电行业发展;第三个是璧山支行向智慧停车项目发放绿色信用贷款。碳账户是一种将碳排放权和碳减排项目纳入银行账户管理的新型绿色金融产品,而2022年上市银行在碳账户的探索实践方面也相当活跃。不少地方政府、金融机构及企业平台纷纷布局试水碳账户,已在运营中的部分碳账户平台则在现有基础上展开了进一步的体系完善和多元化创新,积极探索以碳账户作为绿色金融授信的数据支撑。首先,部分银行已经推出了个人碳账户产品。比如,邮储银行湖南省分行推出的“C邮记”个人碳账户,围绕绿色金融、绿色生活、绿色乡村、绿色公益四大低碳场景,记录20项绿色行为并自动核算碳能量值,可以用于兑换权益或申请绿色贷款。中信银行发行绿色低碳主题借记卡“低碳财富卡”,并上线个人碳减排账户——“中信碳账户”,引导公民的绿色消费转型。其次,基于“碳账户”的个人金融服务也已经开始测试,比如,建设银行综合运用大数据、机器学习等技术,通过使用客户在交通出行、线上政府办理等场景中的碳减排行为数据构建模型,打造个人“碳账本”,实现碳减排计算等。基于“碳账本”为客户提供信用卡额度升级、分期福利、银行卡消费折扣、支付优惠、碳积分商城权益兑换等个人金融服务。此外,银行也在探索碳账户的平台化发展,招商银行自2022年5月上线全国首个借信双卡碳账户平台“低碳家园”后,持续通过深层次的内部融合与多方位的外部联动,引导居民生活方式的绿色转型,助力消费领域碳减排。平安银行个人碳账户平台“低碳家园”在平安口袋银行APP上线,并携手中国银联、上海环境能源交易所共同打造银行业首个全卡碳账户。用户可通过日常生活中的15项绿色行为,享受碳减排量和绿色能量的双重价值体系。易观分析认为,从现有碳账户发展来看,建立统一的数据库是打破壁垒、实现数据高效利用的必然趋势,以实现数据资源的充分整合利用、提升碳账户背后“碳资产”的流动性。而碳账户的探索实践在服务绿色产业、推动碳减排等方面发挥积极作用,可以增强银行的绿色金融业务。同时,碳账户的推广和应用有助于推进碳市场的发展,通过碳排放权和碳减排项目的交易,可以提高碳市场的流动性和透明度,吸引更多投资者和企业参与。

数字技术的发展为绿色金融提供了更多的创新空间,银行利用新一代信息技术,如人工智能、大数据、云计算和区块链等,推动经济和社会的数字化和绿色化转型,有助于实现“双碳”目标。未来,绿色金融将成为银行最重要的增量业务之一。

银行未来需要关注两个关键问题:如何拓展中小型绿色项目融资市场以及如何管理绿色产业的风险。实践ESG是银行业应对这些挑战的关键。ESG的实践不仅对银行在实现共同富裕、可持续发展和践行普惠等方面担负着重大的社会责任,而且越来越严格的监管要求金融机构在信息披露方面更加全面。银行实行良好的ESG管理、及时披露ESG社会责任报告和提高ESG评级,有利于获得更多的资金支持。