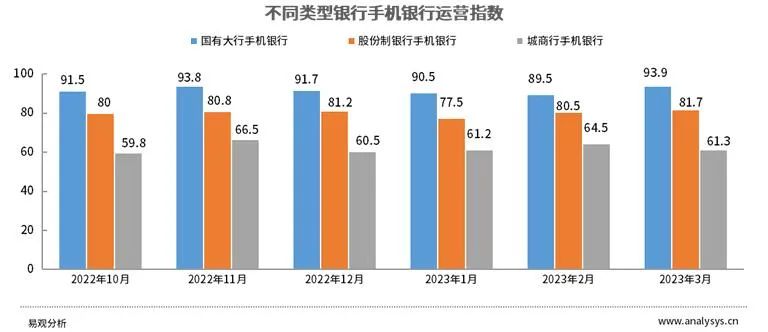

从具体监测数据表现来看,第一季度,国有大行手机银行3月运营指数上升至93.9,股份制银行手机银行3月运营指数为81.7,城商行手机银行3月运营指数为61.3。从手机银行数字化发展趋势来看,易观分析认为,一季度中国手机银行主要呈现出以下三方面的趋势:一是强化智能化应用,提升用户服务体验;二是从目标客群的需求出发,结合自身发展优势,加快场景生态平台建设;三是升级安全防护,全面保护用户隐私,确保账户和交易安全。

一、中国数字金融行业当期热点监测

大模型AI掀商业银行“头脑风暴”

随着人工智能大模型ChatGPT火爆全球,中国银行业在一季度也开始了“蹭热点”模式。据不完全统计,自二月中旬以来,百信银行、新网银行、邮储银行、兴业银行、众邦银行、苏州银行、中信银行、江苏银行等先后官宣接入百度“文心一言”,成为首批生态合作伙伴,将携手百度加速推进人工智能对话技术在数字金融全场景的落地应用。

国家大数据局浮出水面

海量训练数据是维系ChatGPT类大模型进化的核心要素之一,大数据的重要性更加凸显。3月7日,在第十四届全国人民代表大会第一次会议上,国务委员兼国务院秘书长肖捷就国务院机构改革方案向大会作说明,其中在数据管理领域,“组建国家数据局”是这次国务院机构改革的一项重要内容,至此国家大数据局正式浮出水面。

年初,银行再掀手机银行迭代高潮

近年来,银行持续推进数字化转型,围绕数字营销与智能运营等数字化建设,以加强服务效能、提升客户体验为原则,探寻差异化服务模式,迭代升级手机银行APP。据中国电子银行网不完全统计,一季度,建设银行、邮储银行、民生银行、北京银行、江苏银行、青岛银行、长沙银行、汉口银行、锦州银行、张家口银行、广西北部湾银行、日照银行、成都农商银行等完成了手机银行新版本迭代。

年报秀:银行信科投入竞赛还在持续 行业“内卷”加剧

根据年报数据显示,2022年国有六大行信息科技投入资金合计达1165.49亿元,同比增8.42%,这是六大行连续两年信科投入超千亿,信科竞赛仍在进行时,行业“内卷”超出想象。2020年和2021年信科投入分别为956.86亿元和1068.18亿元。值得一提的是,交通银行2022年信科投入在六大行中增幅最高,同比增幅高达32.93%,且是六大行中唯一一家信科投入占营收比重超5%的银行。

2022年中国银行业服务报告发布,离柜交易达4506.44亿笔

《报告》显示,2022年银行业加强线上线下渠道协同融合,加快延伸金融服务触角,不断拓展数字化渠道服务新模式,持续应用最新金融科技提升全渠道服务。据不完全统计,2022年银行业金融机构离柜交易笔数达4506.44亿笔;离柜交易总额达2375.89万亿元;行业平均电子渠道分流率为96.99%;截至2022年末,银行业金融机构客服从业人员为4.38万人,全年人工处理来电6.41亿人次。

超2000款移动金融App完成备案

截至2月8日,中国互联网金融协会已发布31批移动金融客户端应用软件(App)实名备案名单。综合来看,31批备案名单总计有超2000款移动金融App通过备案,涵盖银行、保险、支付、消金等金融机构。零壹研究院院长于百程表示:目前移动金融客户端软件备案工作已进入常态化阶段,综合近期公示的第30批及第31批名单来看,呈现覆盖面广,涉及机构类型进一步扩容等特点。

建设银行在京发布“建行云”品牌

1月31日,建设银行以“云·行金融之道,建可信未来”为主题在北京举办“建行云”发布会,首批推出三大类10个云服务套餐,为行业提供一站式解决方案。建行董事长田国立指出,依托“建行云”,建设银行纵深推进新金融行动。网点通过智慧政务平台可办理8000余项政务服务事项,纾解企业和百姓办事的难点、堵点和痛点,助力提升政府治理能力。

中信银行推出业内首个银行自主研发的司库管理系统“天元司库”

2月24日,在多家央国企客户代表的共同见证下,中信银行在北京中信大厦发布“天元司库”服务体系,推出了业内首个银行自主研发的司库管理系统——“天元司库”管理系统。中信银行表示,这标志着中信银行成为业内首家具备企业司库体系综合服务能力的商业银行。

二、2023年第一季度中国手机银行数字化运营整体情况分析

手机银行运营:第一季度整体运营指数与上季度基本持平,季度内呈平稳上升态势

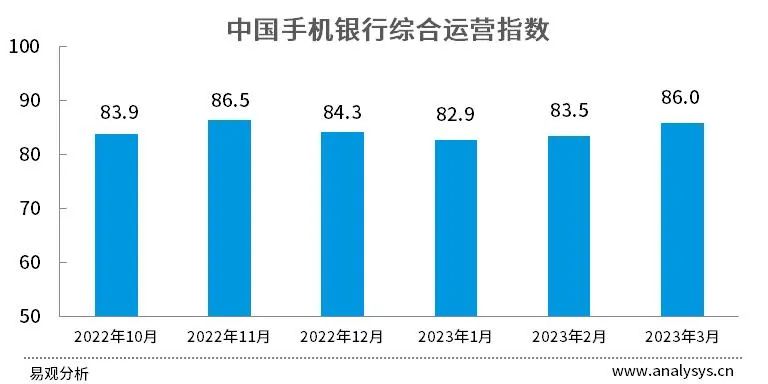

2023年第一季度,中国手机银行综合运营指数季度内呈平稳上升态势。1月,由于春节假期等因素,手机银行运营指数较上月出现小幅下滑,2月和3月,在经济企稳回升的大背景下,手机银行活跃人数环比增幅逐月递增,促使活跃用户规模增速较快,再结合手机银行在财富管理、智能服务等方面的创新迭代,驱动运营指数稳步上升。

从不同类型银行手机银行运营指数来看,国有大行手机银行3月运营指数上升至93.9。2023年第一季度,国有大行版本更新主要集中于1月和3月,在财富管理、个人养老金、场景金融、服务优化、安全防护等方面持续发力。如工行支持使用个人养老金购买基、保、理、存款等多种产品,开拓养老金理财功能提升用户粘性;建行运用大数据和人工智能等技术,在页面布局、音频服务、智能风控等方面实现优化升级。

股份制银行手机银行运营指数季度内呈稳步上升态势,3月运营指数为81.7。根据易观千帆UEA用户体验对标分析产品监测显示,头部股份制银行手机银行版本迭代侧重点除继续推进个人养老金业务外,主要集中于优化财富管理服务方面,如招商银行从用户需求出发,根据用户特征和市场规律等,为用户提供千人千面的资产配置体系,同时结合数字化能力,为用户提供“机器+人”的全天候全旅程陪伴。

城商行手机银行一季度版本更新较为频繁,充分利用下沉市场优势,聚焦本地服务、场景金融,优化适老版、乡村版,升级页面呈现、流程跳转等。但是相比于国有大行和股份制银行,城商行受限于区域经营、数字化转型滞后、目标用户体量不足等因素,其运营指数处于较低水平。

三、中国手机银行数字化发展分析

活跃用户:季度内月活平稳上升,多方发力提升用户体验

2023年第一季度,手机银行除常规兼容性、页面升级、性能优化、已知问题修复等常规性迭代优化之外,版本更新主要集中在以下几个方面。

一是强化智能化应用,提升用户服务体验。例如,工商银行手机银行针对转账汇款支付限额调整功能,为高端客户提供同屏解说;建设银行手机银行升级保险服务首页,提高产品查找浏览的直观性和便捷性,同时针对跨境汇款提供多种自动化服务,提高境外汇款填单便利性;招商银行提供无障碍及长辈版,支持系统读屏和播报能力,为视障人群和老年人群提供专属服务;中信银行优化升级人脸识别功能模块,提高人脸识别率及稳定性。

二是从目标客群的需求出发,结合自身发展优势,加快场景生态平台建设。例如,农业银行手机银行改善城市专区、车主专区、乡村味道等场景服务体验,提供视听会员、刷卡优惠、支付立减等优惠;交通银行手机银行丰富场景化生活服务,惠聚地方特色,打造精彩本地服务;平安口袋银行推出财神节、消费礼等活动;北京银行手机银行新增地铁乘车码和市内通勤等生活服务功能;苏州银行搭建互联网医院平台,支持线上挂号、预约问诊。

三是升级安全防护,全面保护用户隐私,确保账户和交易安全。例如,工商银行手机银行大额转账交易新增数字证书验证要素,采用协同签名算法,支持电子签名辅助认证,保护资金交易安全;农业银行手机银行再次升级安全加固,金融防护更加全面;交通银行手机银行全面升级检测防护能力,充分尊重和保护客户隐私,授权内容清晰透明。

从活跃用户规模来看,受经济复苏等因素的影响,手机银行服务应用活跃用户规模平稳上涨,3月整体规模达到53289.05万人,对比历史数据,仅低于2022年9月,国有大行手机银行、股份制银行手机银行、城商行手机银行活跃用户规模分别为38458万户、16800万户、4110万户,环比增幅分别为1.9%、2.4%、-2.1%。

从典型APP应用变化来看,建设银行手机银行升级页面布局、优化视觉体验、简化重点服务流程,多维度提升用户体验;推出个人碳账本、新客大礼包、权益中心等新鲜玩法;同时提供线上政务、养老服务、普惠金融、乡村裕农等服务,满足各类客户多样需求。

交通银行手机银行优化财富管理页面呈现,建立金融频道和收益中心,一站式覆盖投资理财、贷款用钱需求,全面准确的呈现收益情况;洞察老年用户需求,智能规划养老计划,为客户量身定制养老投资方案;在普惠金融方面,连接我与企业,全面满足小微客户的金融服务需求。

用户粘性:整体呈现平稳波动状态,各类手机银行差异较小

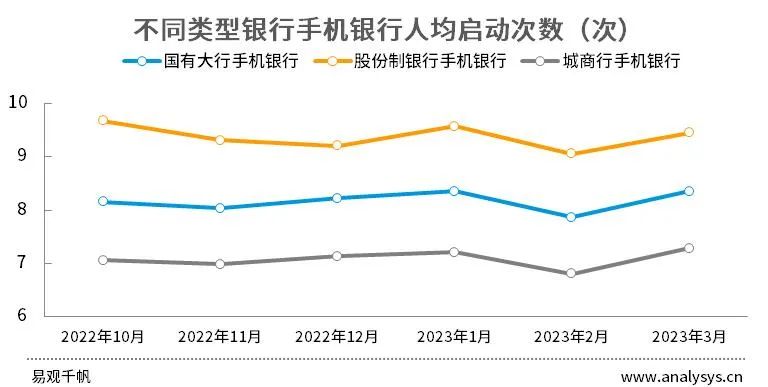

从人均启动次数来看,不同类型手机银行差异较小且较为平稳,3月,国有大行手机银行、股份制银行手机银行、城商行手机银行人均启动次数分别为9.4次、8.4次、7.3次。

持续监测发现,手机银行用户活跃规模整体增长的同时,作为用户粘性代表性指标之一的人均启动次数呈波动状态,因此整体来看,需要多方面提升用户体验以提升用户规模及用户忠诚度。分析认为,一方面需要从用户需求角度出发,在优化业务办理流程、提高手机银行性能、增加交互性、推送个性化产品和服务、推出新的功能和服务、提升手机银行账户安全等维度持续发力,另一方面也要充分运用反馈数据,从中挖掘提升用户体验的方式方法用于手机银行进一步的迭代优化。

四、典型手机银行数字化运营分析

北京银行手机银行“京彩生活”7.0

“京彩生活”7.0持续推动金融力量与社会资源整合,从客户的需求出发,提供“金融+生活”一揽子综合服务方案。打造政务惠民、城市出行、工会服务、健康医疗、便民缴费、生活消费、数字人民币7大核心场景群,覆盖党建、教育、乡村振兴等42大类、百余项便民、惠民服务。同时,借助“京彩钱包”聚合支付平台,持续优化用卡环境建设,实现域外流量向域内APP引流。

“京彩生活”7.0致力于链接用户每一个人生关键点,通过业务、技术、场景、服务的全面融合,形成支撑“儿童金融、财富金融、成长金融、养老金融”全生命周期零售金融护城河,打造“伴您一生的银行”。儿童金融方面,打造集小京卡、小京压岁宝、青少年财商教育等于一体的“京萤计划专区”。成长金融方面,推出“圆梦贷”、“英才贷”等专属产品,并引入工商、税务、司法等数据,为客户匹配不同额度与期限,满足客户消费、教育、装修、经营等各类用款需求。财富金融方面,打通“财富管理-资产管理-投资银行”价值循环链,以售前、售中、售后全旅程“财富陪伴”为目标,持续优化线上财富管理产品,实现从“优选产品”向“资产配置”进化。养老金融方面,以个人养老金业务为切入点,构建覆盖未老、即老、老年人群多层次保障需求的养老金融专区,满足多元化养老需求。

指数样本附录(排序不分先后):

大型商业银行:工商银行、建设银行、农业银行、中国银行、交通银行、邮储银行

股份制商业银行:招商银行、平安银行、浦发银行、民生银行、中信银行、光大银行、兴业银行、广发银行、华夏银行、浙商银行、渤海银行、恒丰银行

城市商业银行:北京银行、江苏银行、上海银行、徽商银行、长沙银行、蒙商银行、中原银行、哈尔滨银行、天津银行、宁波银行、河北银行、南京银行、杭州银行、汉口银行、成都银行、四川天府银行、苏州银行、兰州银行、桂林银行、贵阳银行、青岛银行、龙江银行、郑州银行、乌鲁木齐银行、泰隆银行、齐鲁银行、甘肃银行、长安银行、吉林银行、盛京银行、晋城银行、威海银行、东莞银行、昆仑银行、泸州银行、晋商银行、西安银行、张家口银行、泉州银行、江西银行、重庆银行、洛阳银行、泰安银行、唐山银行、潍坊银行、济宁银行、贵州银行、广西北部湾银行、九江银行、石嘴山银行、锦州银行、齐商银行、莱商银行、温州银行、台州银行、福建海峡银行、广东南粤银行、烟台银行、东营银行、营口银行、临商银行、绍兴银行、日照银行、承德银行、德州银行、民泰银行、平顶山银行、珠海华润银行、厦门银行、金华银行、大连银行、邢台银行、邯郸银行、辽阳银行、宁夏银行